FX取引を始めたら、ぜひ早いうちに正しく知っておきたい「税金」のこと。

これまで会社が年末調整をしてくれて当然だった方には、「確定申告」は未知の世界かもしれません。しかしFXで利益が出たら、会社の年末調整とは別に所得税を納めなければならず、確定申告が必要です。

年金受給中の方やパートやアルバイトの方、収入はFXからだけという方も、儲かったら申告と納税が必要です。

FXの税金は、国内FX業者を利用したときと海外FX業者を利用したときでは、適用される税区分が異なり、税率も異なるため注意が必要になります。

「国内FX業者を利用したときの方が、税金は少なくて済む」イメージが定着していると思いますが、今回詳しく調べてみたところ、意外にそうでもないことが判明しました!

「国内業者よりもXMの方が税金が高くなるのは、XMでいくら儲かったときか?」に焦点を当て、今年の確定申告からすぐに役立つ情報も併せてご紹介したいと思います。

北條

北條

みんな先入観で「海外FX=税金が高い」と思い込んでるんじゃない?

■目次

XMで利益が出た場合も国内業者と同じように確定申告が必要となる

いくらFXで利益が出たら申告が必要なのか

サラリーマンなど給与収入がある方は「20万円以上」、それ以外で他にどこからも収入がない方は「38万円以上」です。

少しずつ複数の収入がある方は、基本的に「1箇所からの収入が20万円を超えると申告が必要」なので、XMで20万円以上利益が出れば申告は必要になります。

そもそも確定申告とは何か?

毎年、1月1日から12月31日までに得たすべての収入から必要経費を引いたものを「所得」として、税務署にその内訳の説明をするための書類を提出するものです。

何の「確定」なのかといえば主には「所得」です。さらにこの確定した所得金額が元になって、住民税や健康保険料などの金額も決まって行きます。

確定申告の期限はいつ?

FXの利益を確定申告する期間は、毎年「2月16日から3月15日」です。しかしこれはひとつの目安で、1月1日以降に必要書類がすべて揃えば申告書を提出することは可能です。

(税務署での手続きの取り扱いは2月16日からで、それまでは「預かり」扱いになります。)

また毎年のこの期限を過ぎてからも、遡って5年間は申告ができます。例えば、国内FX業者を利用した場合は3年間、損失の繰り越し相殺ができる(このあと説明します。)

ことを最近知って「確定申告しておけばよかった」と思っている方も、まだ手続き、間に合いますよ!

(ただし過去の損失とXMの利益との相殺はできません。これについても説明します。)

XMと国内FXは税金の仕組みが異なる

FXの利益に対する課税は、国内業者を利用したときと海外業者を利用したときでは、異なる税制度が適用されるため、注意が必要です。

国内業者と海外業者の両方でFX取引をしている方も、まとめることはできず別々の欄に記入して申告が必要なので、ぜひ覚えておいてください。

なぜ国内FX業者と同じではないのか?

実は2011年以前は、国内FX業者を利用したときも海外FX業者と同じ税率の総合課税でした。

金融庁の見解によると、「海外FX業者は日本の金融庁の認可を受けておらず、国内のレバレッジ既定の25倍が適用されていないので、店頭デリバティブ取引に該当しない」とのことです。なんだか海外FX業者を敵視しているように聞こえますね。

とにかくこのため、課税の仕組みも2012年以降別扱いにされました。

北條

北條

金融庁はもっとグローバルな視点を持ってほしいわよね。。

XMの税金を知る前に国内のFX業者で取引した場合の税金を確認

国内のFX業者で取引した損益には、「申告分離課税」による税率が適用されます。所得税の税率は、金額にかかわらず一律となります。

また、損失になった年も「先物取引に係る繰越損失用」の書類で申告しておくことで、その後3年先まで繰り越しすることができるのも特徴です。

損失の繰り越しとはどういうことか?

損失で終わった年の翌年以降に利益が出たら、前年の損失分の控除が受けられて、支払うべき税金も減るというものです。負けて落ち込んだ経験も無駄ではないことになりますね。

この仕組みが海外FX業者を利用したときには適用されないなんて、つくづく海外FXは敵視されているなぁと思います。

例えば、1年目に100万の円損失で終わり、2年目に50万円の利益、3年目に150万円の利益になったとしたら、課税対象額は以下のようになります。

※損失繰り越しの例(▲=損失)

1年目 ▲100万円 → 課税対象額「0」

2年目 +50万円 -(前年から繰り越し▲100万円)=-50万円 → 課税対象額「0」

3年目 +150万円 -(前年から繰り越し▲50万円)=100万円 → 課税対象額「100万円」

課税分の金額は「申告分離課税」。税率は一律15 %

課税対象金額が決まれば、税率をかけ合わせれば支払うべき所得税の概算金額が分かります。

「申告分離課税」は金額が100万円のときも1億円のときも同じ税率、

「15.315%(所得税15%+復興特別所得税【所得税15(%)×2.1%=0.315%】)です。

このほかに、あとで住民税5%もかかります。

(このことを全部一緒に考えて「一律20.315%」と解説しているサイトも多いです。)

※所得税の計算例(経費や控除がない前提の、あくまでも概算です)

・利益100万円のとき ・・・ 100万円×15.315%=153,150円

・利益1億円のとき ・・・ 1億円-(1億×15.315%)=15,315,000円

なお実際の申告時には、利益の金額にそのまま15.315%ではなく、他の収入と合算したり、FX取引にかかった経費の金額を引いたりして所得金額を求めます。

その所得金額に対して15.315%かけたものが所得税になります。

申告は、利益や損失が確定した取引のみが対象

当然ですが、申告はFXのポジションを決済して利益や損失が確定した取引だけが対象です。

国内FX業者には、ポジションが未決済でもスワップポイントだけ受け取れる仕組みの取引口座もあり、スワップ利益目当てで長期保有している方もいると思いますが、この場合はスワップの利益分だけが課税対象になります。

ではXMの税金はどうなるのか?

海外業者であるXMでの取引内容の確定申告は、収入の項目のうち「雑」の区分で行うことになり、「総合課税」の税率が適用されます。

国内業者のときの一律の税率ではなく「累進課税」という、所得金額が大きければ税率も上がるという方式です。

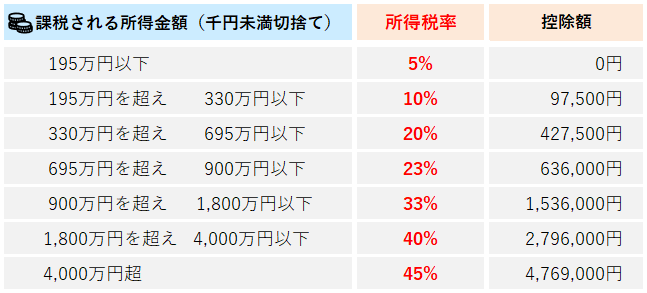

累進課税の金額範囲と税率は、2017年度から変更になりましたのでご注意ください。以下の表が最新です。

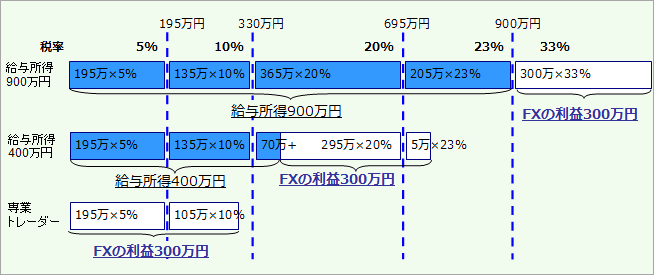

給与所得者が副業でXMでトレードし、利益が出た場合は

給与の分とXMの利益分を合算した所得に、上記の総合課税の税率がかかります。

確定申告には、正しい税率を適用するために、会社から発行される「給与所得の源泉徴収票」も必要になりますので覚えておいてください。

また給与所得者の方は、このあと説明に出てくる「FXでの利益」に給与所得分も合算されると考えて、以降を読んでみてください。

累進課税の所得税計算は、とても複雑

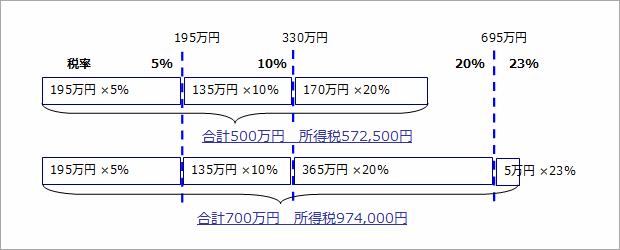

上記の表を見て、単純に「500万円儲かったら500万円に対して20%だから所得税100万円」のように覚えている方が多いと思いますが、それは正しくないです。

500万円のときは上記の100万円から横の「控除額」の金額「427,500円」を引いて「572,500円」が所得税額です。

「控除額」欄の金額は控除というわけではなく、計算を簡単にするためだけのものです。

実際の計算は「500万円のうち195万円までは5%、次の330万円までの135万円には10%、次の695万円までの170万円に20%」というふうに考えていきます。

また、令和20年(2038年)までは「所得税額の2.1%を復興特別所得税として」納める必要もあります。500万円の例で上記に続けて計算すると、572,500円×2.1%=12,023円です。

結局、XMで500万円利益が出たとき、納める税金(経費申告しない、基礎控除を含めない場合の概算)は572,500円(所得税)+12,023円(復興特別所得税)=584,523円です。

500万円の58万円は「11.6%」ですよ?国内FX業者のときは一律15%ですから、それより安くて良いことになりますね。

住民税は高い!総合課税は10%

上記以外にかかる税金「住民税」は、「分離課税」分では一律5%ですが、「総合課税」分は一律10%です。

専業トレーダーは、XMでの利益が431万円までなら国内業者より税金が安い

「海外FX業者を利用すると、税金が高い」イメージが先行していますが、上記の例の計算式で、かつ住民税も加味して確認すると、国内FX業者を利用したときと同じ「20.315%」になるのは、「課税対象所得金額が4,319,500円」のときです。

この金額までは、国内業者を利用したときよりも海外業者を利用した方が、税金が安く済みます。(※専業トレーダーの場合。サラリーマントレーダーは別です。)

・課税所得額「4,319,500円」の所得税計算式:

195万×5%+135万×10%+1,114,000×20%=436,400円

(または)4,319,500円×10%-95,000円(先の表の「控除額」) =436,400円

復興特別所得税: 436,400円×2.1%=9,164円

住民税: 4,319,500円×10%=431,950円

まとめ: 所得税436,400円+復興特別所得税9,164円+住民税431,950円=877,514円

877,514円÷4,319,500円=0.20315 (=20.315%)

XMの利益の損益通算は可能か?

そもそも損益通算とは?

FXの損益と、別の方法で得た収入とを合算することです。FXで出た損を、他のプラスの収入に合算できれば、全体として税金の支払い金額を少なく済ませることができますよね。

しかし、「雑所得」として申告するXMの利益と、会社の給料「給与所得」は、所得の区分が異なるため損益通算ができません。

また、国内FX業者での利益も、「分離課税」なので海外業者での利益分とは損益通算できません。

他の雑所得との損益通算は可能

FX取引以外の雑所得がある方なら、それらとの損益通算は可能です。

例えば年金収入やアフィリエイト収入、クラウドソーシングサービスから年数回仕事をもらって得た低い金額の収入となら、損益通算できます。

XMの税金を節税する方法

まずひとつは、先の「損益通算」をする方法。もうひとつは、FX取引で利益を得るためにかかった「経費」を申告することです。

さらに究極の(?)節税方法には、青色申告することがあります。ただし事業の収入として税務署に認めてもらうために事業化する必要があります。

南波

南波

僕もFXを事業化できるように頑張ろう!!

FX取引にかかった経費を申告しよう

雑所得として申告するFXの利益も、この利益を得るためにかかった費用は経費として申告することができます。

実際に認められるかどうかは税務署次第、担当者次第ですが、あまり高額な申告でない「白色申告」で、申告書類を税務署に郵送して申告する場合は、そのまま認められる可能性もあります。

もし認められなかったら金額を修正すればよいだけなので、あまり期待はしないとしても、思いつくものを計上してみるのはよいと思います。

では、経費に計上できる費用にはどのようなものがあるのか、白色申告の「収支内訳表」の分類例も参考にご紹介してみます。

※経費分類例

〇 トレードに使用するパソコン、携帯端末の購入費 →「雑費」

〇 トレードに必要なインターネットプロバイダー料金、電話料金など →「通信費」

〇 FXに関する書籍・雑誌などの購入費 →「新聞図書費」

〇 FX関連のセミナー受講費 →「研究費」

〇 セミナー参加にかかった交通費や宿泊費 →「旅費交通費」

〇 FXトレーダーとの情報交換会の会費や飲食代 →「研究費」や「接待交際費」

〇 自動売買システムやインジケーターなどの購入費、FX学習商材購入費 →「研究費」や「新聞図書費」

〇 トレードに使用するパソコンや携帯端末が壊れたときの修理費 →「修繕費」

〇 海外のFX会社への資金の海外送金手数料 →「支払手数料」

〇 文房具や事務用品 →「消耗品費」や「事務用品費」

〇 トレードルームの家賃( →「地代家賃」)や光熱費( →「水道光熱費」)

これは、専業トレーダーの方は利益が多くても少なくても、申告してみましょう。ただし認められるのはあくまでもトレードにかける割合分のみです。副業の方も年間継続して取引していることが証明できるのなら、費用の1割程度なら認められる可能性はあると思います。

間違っていても修正申告すれば問題なし!

なお、申告してもし認められなかったり内訳の開示が必要とされたときには税務署から連絡が来るので、指摘どおりに対応や修正を行います。

手間にはなりますが罰則や悪い疑いというわけではないので、ここは怖がる必要はないです。人間、間違ってみた方がいろんなことを早く深く覚えられるものですよね。

北條

北條

あんまり神経質にならなくても良さそうね♪

税金を誤魔化すことに労力を使うよりもトレードに集中しよう!

節税の可能性を考えるのはなかなか楽しいものですが、利益を少なく申告したり、利益がなかったことにしたり、または申告をしないというのは、脱税であり犯罪です。

脱税の方法をあれこれ考えるより、トレードで利益を上げる方に集中したほうが絶対によいですよ。

また税金を払うほど、手元に残るお金が増えるということも忘れてはなりません。節税をすると税金は減りますが、資金も減ります。意味のない節税は「無駄遣い」と同じだということですね。

海外からの送金は税務署に把握されている

海外FX業者を利用したトレードで利益が出た場合、日本国内でお金を受け取るための方法は、ほとんどが「海外送金」という現実がありますよね。

100万円を超える海外からの(または海外への)送金は、取扱金融機関に税務署への報告義務がありますので、内緒にしたくても税務署にすべて伝わっています。

また100万円より少ない場合も、少なくとも金融機関が個人情報を把握していますので、いざとなればそこから税務署が知るのは簡単です。

北條

北條

お役人様は全部お見通しってことね。。

過去に、日本の銀行口座を経由しない出金が可能だった「XMカード」や「NETELLERカード」は、税金逃れの対策のためか国から圧力がかかり、現在は利用停止になっています。

⇒ 【参考記事】XMカードはもう使えない(泣)代替サービスはあるの?

また、仮想資金の口座への出金も、日本円にするときには日本の銀行が絡みますのでそこで税務署とつながります。

2017年頃から「仮想通貨元年」とも言われてブームになったこともあり、海外業者を利用した通貨取引はこれまで以上に金融庁や税務署の注目を集めています。

実際に金融庁は、取引で大きく利益を上げた者の申告状況を厳しくチェックすると宣言しています。

このような状況で税金をごまかそうとすることは、時間と労力の無駄であると言えるでしょう。

このあとご紹介する「追徴課税」の対象になってごっそり課税されたり、悪質だと決めつけられて逮捕されたりしないためにも、ここは観念して早めに正しく申告してしまうのがよいと思います。

税務署に”いらぬ疑い”をかけられないために

FXの確定申告は、出金した金額ではなく、1年で「取引して上がった利益」が対象です。これは海外FX業者も、国内FX業者も同じです。

一般的には取引で利益が確定してもすぐ出金手続きはせず、しばらく口座に保有しておくことが多いと思いますが、いざ出金しようとしたときは、金額が高額な時は特に、確定申告のことも考えて出金の時期に注意する必要があります。

というのは、税務署はXM口座の取引履歴を把握しているわけではなく、国内の銀行口座に着金したタイミングで、時期と金額を認識しているからです。

確定申告する内容を考えてXM口座からの出金のタイミングに注意

上記のように税務署が情報を把握している関係で、利益分の出金と確定申告の時期は「できるだけ同年内に揃えた方がよい」です。

取引履歴と出金額の整合性をとっておくと税務署も混乱しませんが、XMで勝った利益を出金せずに取引の利益額で確定申告をし、その翌年に出金すると「この金はどこから出たものだ?(マネーロンダリングかテロ関連か?)」などといらぬ疑いをかけられる可能性があります。

また税務署に申告していない高額の着金があると、脱税の疑いもかけられてしまいますね。

北條

北條

Time is moneyね。税務調査を受ける時間がもったいないわ。。

XMの脱税がバレてしまった場合のペナルティー

「利益が出たけれど、確定申告のしかたを知らないし、面倒くさそうだからやらない・・」では済まないのがFXの税金です。

ご覧のとおり海外送金があれば税務署が把握するのは容易ですし、中には「あの人FXで大儲けしたらしいけど」と密告されて発覚することも実際にあります。

発覚して調査されてしまうと「脱税」はほぼ確定です。世の中「知らなかった」では済まされない、許してもらえないことは多々あるものです。必要なことを正しく知り、正しく手続きすることも、大人としての責任ですね。

脱税のペナルティーは重い(延滞税、重加算税、最悪逮捕)

悪気がなかったとしても、理由がなんであれ「脱税」とされてしまった場合は、「所得税法違反」という罪を犯したことになるので、通常収める税金の他に、さまざま高額な罰金が科せられます。

申告しなかったことによる「無申告加算税」納付するべき税額が50万円までは15%、50万円を超える部分は20%の割合を乗じた金額が加算されてしまいます。

また、隠ぺい工作をしたことが発覚して悪質な所得隠しと判断されると「重加算税」という罰金がさらに科せられます。無申告だった場合は「無申告加算税40%」所得を少なく申告した場合は「過少申告加算税35%」です。

さらに支払うべき期限に遅れたとして「延滞税」もかかります。悪質と判断されれば逮捕や起訴もあり得ます。

FXの税金の申告について、決して軽く考えないようにしましょう。

南波

南波

せっかく海外FXで儲けたのに逮捕・・。そうなったら僕の人生終わりだーーー

「海外FXは税金が高い」は、誤り?高いケースは限られる

世間では「海外FXは税金が高い」イメージが強いですね。

その理由を考えてみたところ、「給与所得(または他の事業の所得)が高い兼業トレーダー」が「かなりの金額を稼いだ」ことが前提の情報が多いからだと分かりました。

しかし、「海外FXは税金が高い」が当てはまるケースは、実件数としては少ないのかもしれません。

「海外FXで300万円の利益」も、人によって課税率は異なる

例えば900万円の給与所得がある方は、国内業者ならいくら儲かっても15.315%+住民税5%の税率のところ、XMでの利益にはいきなり33%以上+住民税10%が課税されてしまいます。これは確かに高いです。条件に当てはまる方はご注意ください。

しかし、400万円の給与所得の方なら、同じ海外FXの利益300万円だとしても、もっと低い税率が適用されます。専業トレーダーで他からの収入がない方ならなおさらです。

このため、「海外FXは税金が高い」とは一概には言えないのです。先に説明したとおり逆に安くなる場合も多いと思います。

まとめ

今回詳しく調べたことで、XMは国内業者と比べて特別に税金が高いわけでもないこと、さらに、431万円未満の利益(専業トレーダーの場合)なら国内FX業者よりもXMで取引したほうが税金が安くなることまで判明しました。

XMには、高額ボーナスとハイレバレッジが味方についています。国内業者には実現できないフェアなトレード環境も提供されています。

このような状況でXMを選ばない理由はないでしょう。これまでなんとなく税金のことが頭にひっかかっていた方も、この先はどうぞ安心してXMでトレードしてください。

北條

北條

税金の問題が解決したのなら「ボーナス」や「ゼロカットシステム」がある海外業者の方がメリットが大きいわよね。